Пять лет на фондовом рынке

Пять лет на фондовом рынке 2020-2025: чему я научился и сколько это стоило

📌 TL;DR

За 5 лет инвестирования я прошёл путь от азартного чувака до (как мне кажется) осознанного инвестора. Понял, что нельзя переоценивать свои знания, важно держать эмоции под контролем и не гнаться за быстрыми прибылями. Регулярность, дисциплина и диверсификация — помогают сохранить, а возможно и приумножить капитал.

- Учился по методу hands-on, или проще говоря — learning by doing

- Лучше инвестировать в свои знания, чем в чьи-то «сигналы» по рынку

- Это стоило мне примерно 60 000 NOK (в виде упущенной прибыли). С другой стороны, если бы я вообще не инвестировал — это могло бы стоить мне около 120 000 NOK (упущенной прибыли за те же 5 лет)

Как всё началось: весна 2020, локдаун и графики

Май 2020 года. Всё вокруг замерло — но люди ещё не до конца поняли, насколько. Пандемия, рекомендации сидеть дома, локдаун.

В это время я сменил работодателя — работаю в консалтинге — но проект остался тем же. Те же коллеги, те же задачи, только теперь всё через TEAMS, без всяких там kafeprat и обедов в 11:00. Из домашнего офиса появилось больше пространства — для мыслей, интересов и, конечно, глупых идей (вроде «а не купить ли акций?»).

Я стал замечать, что всё вокруг вдруг стали экспертами по инвестициям. YouTube подсовывал Солодина и компанию. В какой-то момент даже мой отец внезапно выдал: “Надо бы акции купить”. Тут я и вспомнил ту старую фразу, которую где-то слышал:

Если даже домохозяйки начинают инвестировать — пора быть осторожным

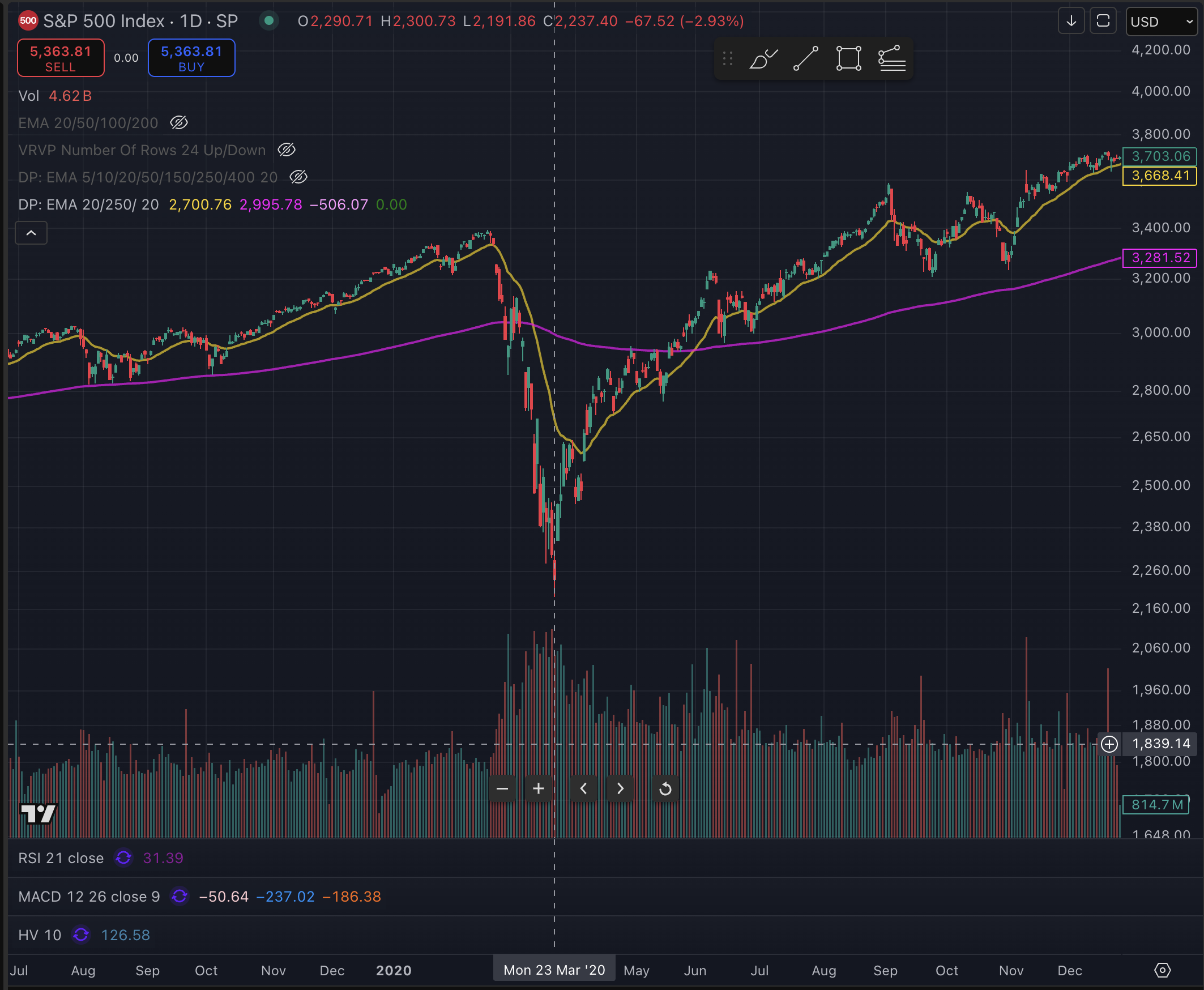

Тогда я впервые открыл график S&P 500. И увидел хорошую такую яму: с конца февраля по конец марта. Естественно, первая мысль: «Вот бы вложиться в марте! Сейчас бы уже сидел в плюсе и… ииии хрен его знает что тогда». Думаю, через это проходят все «инвесторы». Смотришь на график задним числом — и тебе кажется, что всё легко, просто и понятно. Ну там еще много графиков было.

Эйфория, ожидания и «гениальные» ходы

Ожидания? Ха. Я даже не думал в рамках хотя бы месяца. План был прост: покупай что угодно — оно рано или поздно вырастет. А потом просто продай. Логика железная, проверенная… Trust me. В обучении я обычно использую подход hands-on или learning-by-doing — не самый лучший метод для сохранения и потенциального увеличения капитала.

Голова тогда была очень горячая. Хотелось срочно что-то купить, чтобы не упустить «момент». Знаний — ноль. Поэтому начал с самого доступного — с банка DNB. У них всё выглядело просто: без лишней бюрократии можно было сразу, без ASK-аккаунта, перевести деньги с дебетовой карты в их фонд DNB Technology.

И вот — первый блин готов. Это было отличное время: всё росло просто потому что… а я и не знал почему. Все говорили, что будет расти, и оно росло. Конечно, можно было бы копнуть глубже и понять, что напечатали кучу денег и на рынок пришло много таких, как я, что монетарная политика центробанков опустила ставки рефинансирования и деньги стали очень дешевыми, наверняка было еще больше причин. Но это было слишком сложно для меня тогда. Я мог по 2–3 раза в час открывать приложение DNB Spare, чтобы посмотреть, как там поживают мои фонды. Казалось, я на правильном пути. Или хотя бы уже в лодке инвестирования.

Я точно помню, что не читал ни условия обслуживания, ни описание фонда. В тот момент казалось, что и не нужно — название говорит само за себя. Technology? Ну, значит, технологии. А в технологиях я же разбираюсь.

Сейчас сижу и… в шоке, короче. Неужели так начинают все? Хайп раскачивает нервную систему, и когда ты уже в лодке — неважно, есть у тебя вёсла или нет — противостоять сложно. Ты уже внутри, уже инвестор, уже куда-то плывёшь.

Цели? Одна — заработать. Сколько? Неважно. Где-то в голове маячила мечта, что это новое хобби станет дополнительным источником дохода (я просто хотел ещё работать). Хех, пишу — и смеюсь.

В тот момент я не задумывался о стратегиях или планах. Просто хотелось «быть в игре».

Первый год: эмоции, удача и ошибки

В первый год я был в поиске всех доступных в Норвегии способов, как и куда можно вложить деньги. Это было что-то между исследованием, азартом и хаотичным кликаньем. Вот список того что я использую до сих пор:

- Nordnet - брокер для скандинавских стран, с большим выбором инструментов инвестирования и интеграцией в Skatteetaten

- Finansportalen - помогает потребителям сравнивать финансовые услуги и продукты

- Tradingview - графики, куда ж без них

- Finviz - бесплатный анализ фондового рынка, и еще куча свистелок и перделок. Ежедневно проверяю визуализацию индекса SPX

- Simply Wall street - фундаментальный анализ, это субъективный выбор, есть другие опции

- Morningstar - отличный сервис для обзора фондов

- Fidelity: Business cycle update - бизнес циклы (экономические циклы), хорошая теория, которую надо знать

Я делал странные вещи. Например, покупал фонд DNB Technology и одновременно сам подбирал акции из сектора технологий. Уже говорил, что не читал описание фонда? Так вот — начал недавно. 🤦♂️

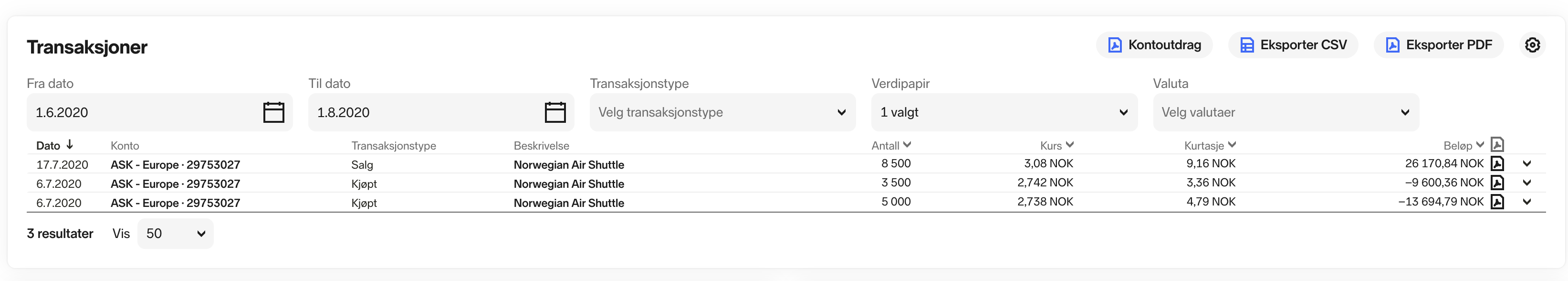

А вот пример моей “long”-позиции, которую можно назвать чистым везением… Где я заработал чуть более 10% или чуть более 2800 NOK.  Я потом угостил своего друга Changiz в Макдональдсе, рассказывая ему про эту сделку. (Про налоги я конечно забыл упомянуть)

Я потом угостил своего друга Changiz в Макдональдсе, рассказывая ему про эту сделку. (Про налоги я конечно забыл упомянуть)

Всё было очень круто, интересно, и, главное — всё получалось. Я освоил, как мне тогда казалось, long-позиции. Покупай и держи — звучало разумно. Тем более, тогда всё росло.

Самым сложным на тот момент было - продавать. Серьёзно, когда акция растёт — зачем продавать? А если не растёт… ну, тогда я просто старался не смотреть на красный минус в терминале.

В целом, я не понимал, когда продавать. Это, кстати, отдельная тема для изучения. Иногда бывало так: купил, акция ушла в минус, потом вернулась в плюс, и я, на нервах, продавал с прибылью в 3–5%, перекрестился и пошел дальше.

«Лосей» (то есть минусовые позиции) я тогда ещё не умел резать. Терпел, надеялся, смотрел на красные цифры и убеждал себя: «Ну ещё немного подождать, и всё будет.

Первые признаки, что что-то не так

В какой-то момент я начал чувствовать, что, возможно, не всё так гладко. Не скажу, что тревога, но закралась мысль: может, я чего-то не вижу?

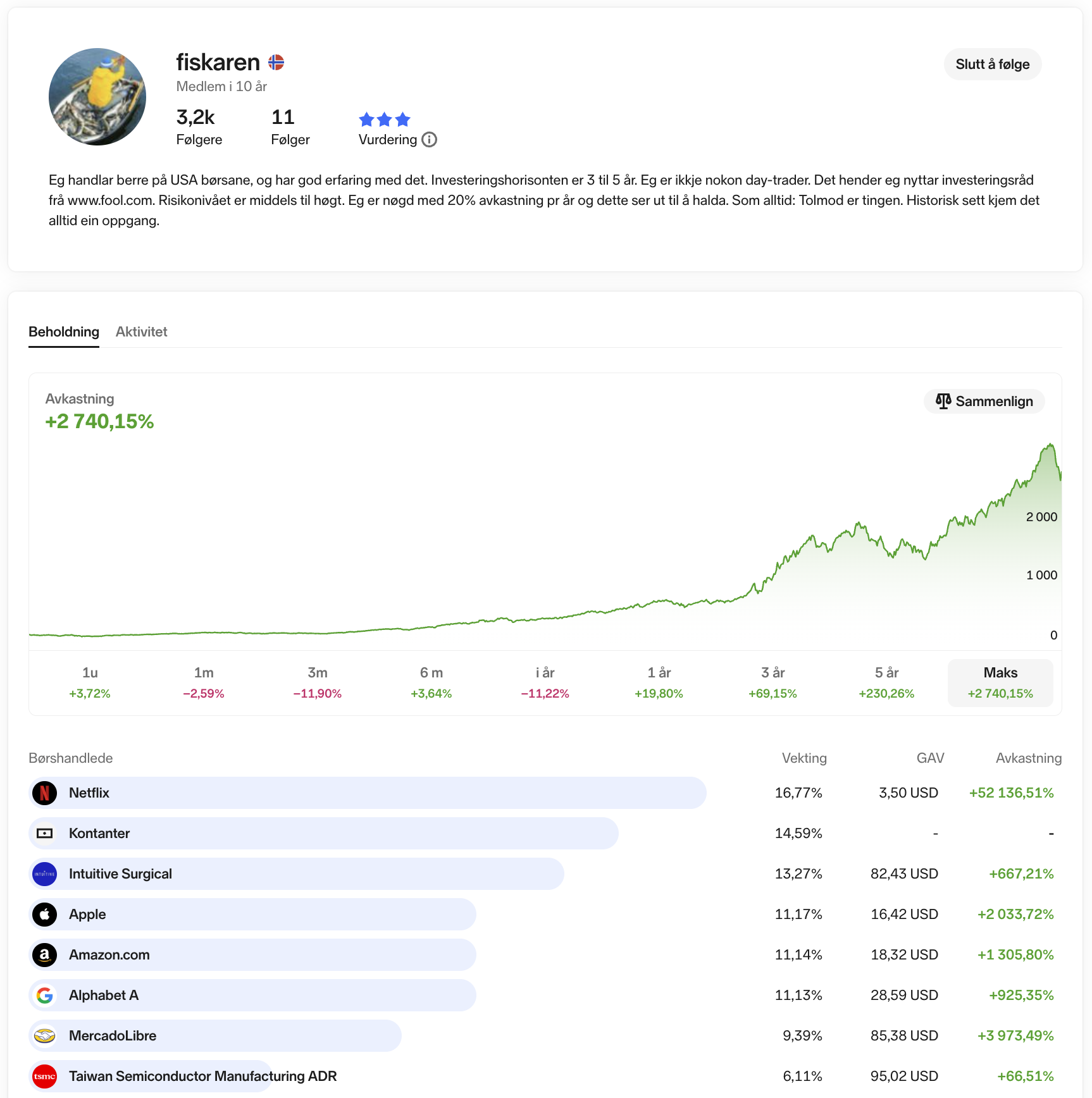

В Nordnet есть интересная фича — можно следить за портфелями других пользователей (Shareville). Не в деталях, конечно, а в виде долей: кто сколько держит в тех или иных акциях или фондах. Я начал заглядывать туда всё чаще.

Мне казалось, что я нашёл пару портфелей с беззаговорочно хорошим перформансом. И я начал повторять некоторые сделки. Иногда это приносило прибыль. Иногда — совсем наоборот.

Так появился первый намёк на стратегию, правда, стратегия была примерно как “делай как тот чувак, он шарит, я видел его портфель”. Опыт оказался смешанным, но главное — он показал, что не всё так просто. Что “просто купить и держать” не всегда работает. Особенно если не понимать, почему ты это покупаешь.

Единственный портфель, за которым я попрежнему слежу, это пользователь fiskaren, на мой взгляд это лучший пример долгосрочного инвестирования.

Дисциплина и стратегия

Когда появилась стратегия?

На главной странице Nordnet есть график, который показывает общий перформанс по аккаунту — суммарную доходность портфеля. Там же есть опция «Сравнить с», где можно выбрать один или несколько индексов: например, OSEBX (отражает общее состояние норвежского фондового рынка), DAX (40 крупнейших компаний Германии) или NASDAQ (включает около 3000 компаний, в основном из техсектора США).

Так вот… я отставал. И отстаю. От всех.

Я не уверен что график отражает правильно абсолютные цифры, я делал много переводов с брокерсокого счета на дебетовый и обратно.

И я начал искать, как сократить это отставание. Первое, на что наткнулся — это индексные фонды с пассивным управлением.

Тут пришло осознание: обогнать индекс на длинной дистанции — задача почти невозможная. Особенно если ты не профессионал и не тратишь на это всё своё время.

Я начал погружаться в тему индексных фондов. У каждого крупного банка — своя линейка фондов: на отдельные страны, сектора, уровни капитализации и т.д. В этом много нюансов, но базовая идея простая: лучше владеть всем рынком, чем пытаться вытащить победителей наугад.

Параллельно я прошел курс финансовой прокачки от Дмитрия Солодина. Было много полезного:

- Диверсификация и риск менеджмент - основа инвестирования

- Торговые инструменты (которые обходим стороной): шорты, опционы, крипта(к ней еще вернусь)

- Планирование и стратегии

- Ведение бюджета (Excel not dead)

- Сложный процент и его магия

Брал также дополнительные курсы на Udemy — не всегда хорошего качества, но в целом расширили кругозор. Я далеко не эксперт, но я начал узнавать свои старые ошибки, и это уже ощутимый прогресс.

В целом, у меня не было серьёзных провалов. Возможно, благодаря вовремя полученным знаниям и… немного удачи. Всё-таки это был бычий рынок, а он многое прощает.

Что я пробовал: от горячей головы к системности

Спустя пять лет я, наверное, могу сказать, что перепробовал разные подходы — от спекуляций до умеренно среднесрочных стратегий. Я начал понимать, что долгосрочные инвестиции — это не год, не два и даже не пять. Это ультра марафон.

Со временем я отошёл от спекуляций в окне от одного дня до одного месяца. Это выматывает, и в долгую почти не работает — особенно если ты работаешь фултайм и не можешь отслеживать рынок по часам.

✅ Что сработало (и работает до сих пор):

- Вкладывать в себя — знания, курсы, книги, наблюдения. Это всегда даёт дивиденды.

- Самостоятельный анализ компаний, особенно на скандинавских рынках, где нет толпы советчиков и аналитики в медиа.

- Фундаментальный анализ работает. Медленно, но стабильно. И да, параллельно развиваешь терпение.

- Вкладывать ровно столько, сколько готов потерять — одно из лучших правил, которое я усвоил.

- Не трогать шорты, плечи и прочую магию, если не понимаешь их на 100%.

- Диверсификация — денежный буфер на дебетовой карте, разные фонды (по секторам, странам, валютам).

- Регулярное инвестирование фиксированной суммы — тот самый DCA (Dollar-Cost Averaging), который избавляет от лишних эмоций и “угадываний”.

❌ Что не сработало:

- Повторять чужие сделки. Это были мои самые неудачные инвестиции.

- Горячая голова. Большинство ошибок было совершено под её влиянием.

- Усредняться на эмоциях — просто потому что “упало”, а не потому что изучил отчёт и понял, что фундамент остался сильным.

- Попытка быстро разбогатеть. Не сработало.

Психология в инвестировании

Серьёзная тема. Очень легко поддаться когнитивным искажениям и нырнуть в какое-нибудь болото на фондовом рынке. Причём искренне верить, что сам до этого додумался, и добровольно шагать в горящий дом, думая, что это баня.

📖 Книга, которая дала пищу для размышлений и повлияла на моё восприятие в принятие решений — это Думай медленно… решай быстро (Даниэла Канемана)

Я слушал её в аудиоформате, и думаю перечитать в бумажном. Очень много рефлексировал, и во многих примерах узнавал себя, свои действия, свои инвестиционные грабли.

Не буду пересказывать содержание — просто откройте описание. Если вы инвестируете, особенно самостоятельно, — книга может позитивно повлиять на восприятие информации.

Что сейчас

Сейчас голова остыла. Диверсификация рисков — основа. Или нет, вот так - Достаточная, конкретно для меня, диверсификация рисков.

Уже нет желания “успеть в последний вагон” или ловить ракету. Хочется стабильности и предсказуемости. И чтобы инвестиции не мешали жить.

Вот как выглядит картина на сегодня:

- Kron — основной инструмент. План “Index” (90% акции / 10% облигации). Каждый месяц откладываю фиксированную сумму. Большая часть моих инвестиций — здесь, в фондах.

- Nordnet — полностью вышел в кэш в январе 2025 года. Осталась только пенсия от работодателя и IPS-счёт.

- Крипта — небольшая сумма разбросана по Binance, Bybit, Firi и Metamask. Больше из образовательного интереса, чем из расчёта на прибыль.

- Буфер — классическая “подушка” на 6 месяцев расходов была использована в начале 2025 года. Сейчас заново формирую.

- Другие инвестиции — ну, тут из серии “недвижимость, движимость и велики 😄”. Два велосипеда выставлены на продажу — не пользуюсь, а остальное без изменений.

- Золото и облигации — пока упущенные области. Начал изучать.

Основные выводы

- Мне повезло не потерять деньги.

- Знания — это хорошо, но нужен опыт

- С друзьями — веселей: обмениваться опытом, идеями и просто ржать над своими “гениальными ходами”.

- Если не хочешь тратить много времени — пассивное инвестирование в индексные фонды выглядит очень разумно. Но читать описание обязательно.

- Чем больше капитал — тем более консервативным становишься. Это субъективно

P.S. Всё, что описано здесь — мой личный, субъективный опыт Меры сравнения, подходы и терминология могут отличаться.

Например, когда я говорю “диверсификация” и привожу в пример только акции — у кого-то может воспламениться очко.

Но важно понимать: это мой текущий уровень, в моей текущей жизни. И он работает — пока работает.